2021年初,几家研究机构拜访中国“医药一哥”恒瑞医药的几位高管。此时,上市公司恒瑞的市值还在6000亿元的高峰徘徊。对于国内Biopharma(创新药企业新兴巨头)开展的如火如荼的收购License-in,它依旧习惯了自己研发,没有特别看重此类合作。

也不过是半年多的时间,恒瑞陷入了多事之秋:集采造影产品丢标、市值几近腰斩。创始人孙飘扬再度出山。半个月以来,两笔10几亿人民币的大手笔收购国内Biotech的项目,完全打破了以往恒瑞小心谨慎、舍不得花钱的形象。

继恒瑞医药1亿元入股大连万春并拟13亿元购买普那布林相关权益后;没过几天,9月5日它又公布与天广实生物就第三代抗CD20抗体展开合作。

疯狂的不只是恒瑞。

国内那些过去几十年靠仿制药辛苦赚钱的国内大药企们,也开启了“本土买买买”的倍速模式。同处于传统大药厂阵营的石药、正大天晴,近日也分别与康宁杰瑞、亿一生物达成了数亿元的战略合作。

此前,它们像恒瑞一样,总是什么事情都要自己做,宁愿闭门搞研发,也不愿意浪费钱和花钱不眨眼的资本竞争:要知道,它们赚的钱可是靠把药一瓶瓶卖出去换来的,而不是找一个资本接盘侠或等着上市圈一笔钱退出。所以,当它们花钱买Biotech,是到了不得不买,而且觉得花钱花得值的时刻。

在集采和资本市场的压力下,需要找寻新增长点的中国大药企,和已经做出了一些成绩,但成绩没有好到卖到国外去的本土创新药企,终于开到了同一个交汇路口上。

多位业界人士对深蓝观都表达了相似的观点:国内横向合作(License-in/战略性投资)的趋势越发清晰,甚至收并购的大潮也可能在这几年到来。

这也是欧美国家过去的故事,一众国外大药企的发展史就是一部合作与收并购的历史。

乐观主义者似乎已经看到了大药企在中国的诞生:“现在到了转型升级、拉出差距的时候了——从仿制药转向创新药,由销售驱动型转向产品驱动型。”这位从业者坚信自己看到了未来:恒瑞等大药企放下“面子”积极License-in(授权引入),中国创新药研发也从跟随式全自主研发模式进入“自研+授权引进后合作研发”并行的新阶段。

而此前,体量介于Big Pharma和Biotech之间的国内Biopharma,它们既有自研又有海外引进,既不拒绝资本,又开拓市场的新型制药企业,如再鼎、百济等企业,原本就是License-in的核心力量。近年来,它们也在积极引进国内Biotech的管线。

随着恒瑞们的跑步入场,国内药企的竞合关系会是怎样的走向?

当中国制药企业开始进展到欧美二三十年前的阶段时,我们看到了前兆,但能否等到同样的结局:中国的罗氏是不是已经在路上?

01.舍得花钱:恒瑞们的被迫选择还是主动拥抱?

长期以来,国内药企的三大阵营(Big Pharma、Biopharma和Biotech)各自为战、鲜少展开合作。

其中,恒瑞这种Big Pharma更是专注自研,几乎没有License-in任何研发管线。

而最近,恒瑞除了与国内Biotech发生两项合作。更早一点,在恒瑞高管们尚未显示出大手笔买买买的热情时,今年2月,恒瑞医药小试牛刀,以自筹资金2000万美元认购璎黎药业6.67%股份。

从几乎为0到3项合作,背后发生了什么?

多位业内人士表示,以恒瑞为代表的传统大药企开始真正感受到压力,迈入创新的转型阵痛期。“前两年(国内制药业)完成了从仿制到仿创的转型,现在正经历从仿创到真正创新的阶段,可能会加大一些痛苦,但也伴随很多机会。”易凯资本合伙人张骁这样说道。

首先是面临业绩的承压,随着集采的常态化制度化,未来仿制药的生存空间不容乐观,而仿制药一直是传统药企的营收主力。

再者,其创新药管线多数还在临床试验前期,短期内无法挑起营收“大梁”。“以恒瑞为例,它现在有60多个处于临床I期管线,明年可能有一半能做完I期,但距离它们真正上市至少还要3年。”一位券商的医疗分析师向深蓝观分析。

相比之下,以License-in的方式引进新药,能很大程度上缩短产品商业化的时间。那么它们就可以作为新增量,用于弥补仿制药品种可能出现的业绩下滑。

02.合作与收购:“卖身”的Biotech站在“抱团取暖”的前夜

和恒瑞相似的是,Biotech们也遇到了另一种困境。

2021年9月17日,Biotech公司海和药物的科创板IPO事宜再次被否决;同一天,另一家创新药公司百奥泰在去年8月份开始,在香港联交所两次提交上市申请资料后,撤回上市申请。

融资、上市,这条路越来越难走,留给Biotech的时间好像不多了。

“国内上市机制比较多,大家很容易把公司做上市。大部分小公司心气比较高,都希望能发展成中大型体量的公司。”这位券商的分析师依旧记得几年前Biotech公司的普遍想法。而近两年港股18A、科创板开通后,基于对生物科技企业不做盈利要求的上市制度,大量刚刚进入II期临床的创新药企业得以在国内上市,外部环境确实让这些公司梦想成真。

但当资本开始挤泡沫时,如何在挤泡沫的过程中活下来,成为中国Biotech们的当务之急。

几乎每个人都知道,国内Biotech要生存下去,首先需要多转向Best-in-class或First-in-class药物的研发,但这是最难走的一条路。

其次,另一条稍显简单但确实可行的路就是多方合作。只有极少数的Biotech能将产品卖给国外大药企。“谁都愿意成为像诺诚健华和天境生物这样的企业,能将自己的产品多license-out给国外的大药企。这样才能走向国际化建立更高的创新壁垒。”一位业界资深的BD专家表示。

天境生物曾创下中国生物科技公司史上最大跨国对外授权战略合作:2020年8月,天境生物宣布同艾伯维就天境自主研发的CD47单抗在全球开发和商业化开展合作,该项交易金额高达29亿美元。

但遗憾的是,大多数中国Biotech的创新药都是Me-too药,很难入国外药企的法眼。“你做了一个First-in-class的原创性新药,我稍微改一下就成为一个创新药了。”国外的药企怎么可能买?

因此,和国内大药企、创新药巨头合作,成为更实际的选择。

在“上市”这条路逐渐被收窄,剩下的只有在“市场渠道”这条路上做文章,新手一时半会儿还没办法踩出来,而这正是传统大药企的强项。

如果双方分工合作,Biotech补齐销售短板,这不仅会成为现实中活下来的唯一选择,也几乎一定会成为资本市场上最新的好故事。

“康方生物在IPO前,因为其抗PD-1抗体药物派安普利单抗(国产第五个抗PD-1抗体)和正大天晴合作,估值得到很大的提升。”BD专家说道。

03.当国内大药企遇见biotech:难兄难弟还是惺惺相惜?

就License-in模式而言,恒瑞这样的Big Pharma赶了个晚集。

License-in的顶峰时被用到了VIC模式下,即风险投资(VC)、知识产权(IP)、研发外包服务(CRO)相结合。最大的优势是“快”,自己不擅长的直接买,省去早期研发的漫长过程,建立管线赢得融资,实现商业化上市提速。

Biopharma的License-in最活跃,但多以国外管线为主。根据张骁的长期观察,“一些国内Biopharma企业在还是Biotech的时候,就在积极地License-in海外产品。”创业初期,这类公司通过引进国外管线并推进产品快速上市,从而较快建立起完整的创新药产销研体系。

最典型的是以License-in模式起家的再鼎医药,自 2014 年成立至今它共合作了 15 例授权引进项目,主要涉及赛诺菲、GSK/Tesaro、再生元、MacroGenics 等跨国制药企业。

云顶新耀是另一家以License-in模式为主的药企,它成立于2017年并于去年上市,在上市前的三年时间里共授权引进了8个产品,“(成立)第一年引进了3个,第二年是3个,到第三年是2个,交易金额也是越来越高。”一位业内人士告诉深蓝观。

就在不久前,云顶新耀接连又引进了两个项目:一是引入Providence的mRNA新冠疫苗,将支付其1亿美元预付款,以及后续高达4亿美元的里程碑款项;二是云顶新耀以高达5.6亿美元引进了信诺维医药、中国抗体制药的新一代BTK抑制剂。

值得注意的是,以上多家公司授权引进的多是国外的药物研发管线。但最近,Biopharma与国内Biotech的合作正在不断升温。

自2015年722事件以来,医药政策改革的思路就是与国际化接轨。随着2017年国家食品药品监督管理总局(CFDA)正式成为国际人用药品注册技术协调会(ICH)成员,国内创新药的价值开始慢慢凸显。近几年创新药行业发展繁荣,一批创新药管线即将步入收获期,国内大药企可选的好标的多了起来。

去年8月,百济神州先后达成了两项与创新药企业的合作,先是以1.65亿美元获百奥泰贝伐珠单抗生物类似药中国权益,后与丹序生物宣布合作开发后者的新冠病毒治疗性抗体。

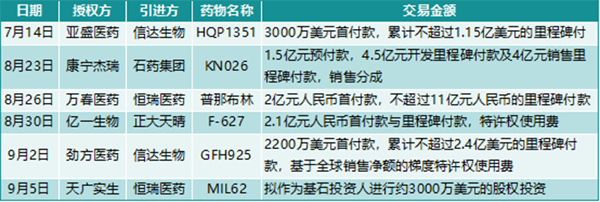

今年近两个月内,信达生物也完成了两项合作:与亚盛生物共同商业化第三代BCR-ABL抑制剂HQP1351,与劲方医药共同开发已获得临床批准的KRAS G12C抑制剂GFH925。

来源:公司公告,中康产业资本研究中心(图片来自新康界)

值得一提的是,国内企业之间的交易不是简单的买入和卖出,而是都在研发上深度融合,在资金和技术上分工合作、实现双赢。

这一点已经与此前有所不同,“以前引进国外管线,大多数都是买断它在中国大陆的市场权益,然后拿到中国注册申报。”药智网联合创始人李天泉告诉深蓝观。

国内Biotech管线,此刻开始面临与中国Big Pharma和Biopharma两大阵营合作的选择。

“在观念和思维模式上,Biopharma与Biotech企业更加一致,资金也更加充裕,因此在和Biotech企业的合作中更具优势;而传统药厂则相对稳健而强势,更注重对产品后期开发销售的主导权以及未来的现金流能否实现。”张骁认为。

到底选谁合作,很多时候取决于Biotech更看重产品协同(联合给药的效果1+1>1甚至1+1>2)还是商业化能力。一般而言,商业化能力是Biotech最缺乏的。

恒瑞这样的传统大药企,在引进国外项目上,显然不如Biopharma舍得花钱。而且,在和Biotech合作时,Big Pharma不如Biopharma灵活。因为大药企本身的研发管线较多,所以合作管线的选择受到更多限制,有更多管线冲突不能选择。而中型体量的Biopharma则包袱较少,更能轻装上阵。

“比如君实、信达,它们的管线数量比较合理,百济神州的管线就相对较多(包含合作产品);但这几家Biopharma都拥有PD-1抑制剂,在管线上仍然具有和外部协同合作的机会。”券商医疗分析师表示。

此外就BD能力而言,从业者透露,大部分传统药企的BD团队都很年轻还没搭建好体系,是竞争不过再鼎的。其中,传统药企中只有先声药业算比较有经验,做过不少License-in和并收购项目。截至目前,先声药业已经与BMS、安进、思路迪、康宁杰瑞等新锐生物科技药企展开过新药授权合作。

但恒瑞多年深耕中国医疗市场,在商业化落地方面,深谙本土规则。一家美国Biotech公司的高管最近在物色国内的合作方,他坦言:“我们肯定还是会考虑像恒瑞这样的,因为短期内商业能力更强,另外它跟医院很熟,临床推进得也快。”他话锋一转,“但前提是价格或利益对等,因为恒瑞(出钱)比较抠门,所以没什么人愿意和它谈。作为姐妹公司,豪森药业就比较大方。”

从前国内Big Pharma、Biopharma和Biotech的竞争格局泾渭分明,但现在它们之间的边界开始模糊——从竞争开始走向竞争与合作并存。

尽管都与本土Biotech展开合作,但Big Pharma和Biopharma之间将仍然以竞争关系为主。“未来10年药企的排名将会经历大洗牌。”张骁对深蓝观表示。多位采访对象都认为,早早用“自研+授权引进”两条腿走路的Biopharma有望超越现在的Big Pharma。

大药企和创新药新贵身处聚光灯下,它们与Biotech竞合关系的变化自然引人注目。但其实中型企业也紧随其后,纷纷寻求与Biotech的合作或股权投资,“找我们咨询的中型药企还不少,只是可能还没引起重视,(我们帮它们)对一些标的(Biotech)进行估值并判断该不该买。”李天泉说道。

04.合并之后:我们进入了一个美国故事,但是否有同样的结局?

在制药领域,尤其是创新药领域,美国依旧是业界老大。《制药经理人》杂志公布的数据显示,2017年和2018年全球制药企业TOP50排名表中,美国远超第二名日本,分别是16家和17家。最新的公开数据显示,2020年美国 FDA 批准了 53 款创新药,其中 40 个为全球范围内首次批准。这两个数字都居全球首位。

在欧美国家,药企之间的M&A已成为常态。“我一直相信,中国制药业以后各方面都会像美国,相比之下中国过去M&A案例较少。但在行业有遇到压力的时候,M&A基本上就是出路。”BD领域的从业者这样认为。

当中国本土药企之间的合作才开始冒头,有人已经预见M&A(收购与兼并)的潮水也不远了。

更有人推测,中国由此开始走上美国制药业的路径,而中国的“罗氏”也在成长的路上。这究竟是乐观主义者一厢情愿的想象,还是一个真切的未来?

而一些更加务实而不是悲观的业内人士,给出了另一个判断。

他们表示,美国多元化、强大的支付市场,撑起了创新药的研发和变现。而中国以医保为主的支付市场,难以撑起中国整个创新药的发展。

他们得出这一结论,基于药物研发领域的“双十”定律,即一款创新药研发成功需要耗时十年时间,花费十亿美元。而如今研发费用已经飙升到了二十亿,历经艰难得以上市的创新药如何实现盈利,最终将会遇到支付上的难题。李天泉认为:“国内医保支付市场是有限的,花天价的研发费用,在中国卖一个天价的产品,实际上很难进入医保。而国外的商业保险缓解了这一问题。”

美国的创新药能卖一个高价,因为有相对健全的医疗保险体系。其保险体系主要包括政府设立的Medicare/Medicaid医疗保险机构(覆盖老人/贫困人群和儿童的医疗保障)和私人保险机构等。其中,超过80%的美国人购买了私人健康保险产品,与公共医疗保险形成互补。

“出海”成了国内创新药企呼声最高的一条新道路,根源在于解决药物研发的成本收回和盈利问题——既然在中国市场收不回,那就到欧美市场收回“相对于百济神州、信达、君实等,恒瑞这样的企业在国际化上还没有特别好的起点。”

在中国创新药领域,被大药企收购,只是阶段性出路,并非最完美的结局。不断攻坚First-in-class或Best-in-class创新药,才应该是创新药企一直追求的“最高理想”。

作者:秘丛丛

本文仅供知识分享之目的,若存在侵权行为或疏漏,请与本平台联系,我们将及时处理!